如何评估民营企业融资效率

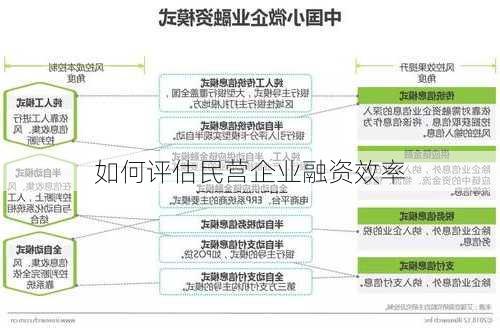

民营企业融资效率的评估需要考虑多个影响因素。这些因素包括融资成本、融资机制的规范程度、融资主体的自由程度、资金的利用率、融资方式的可选择程度以及资金的清偿力等。其中,融资成本与融资效率成反比,融资成本越高,融资效率越低。融资机制的规范度也会影响融资效率,机制规范的资金市场融资渠道多、风险小,效率也就高。融资主体的自由度和资金的利用率也是影响融资效率的重要因素。此外,融资方式的可选择程度和资金的清偿力也是评估民营企业发展的重要指标。

在评估民营企业的融资效率时,可以采用模糊综合评价法。这种方法以模糊数学为基础,应用模糊关系合成的原理,将一些边界不清、不易定量的因素定量化,从而进行综合评价。通过确定被评价对象对各等级模糊子集的隶属程度,可以评价被评对象的优劣。这种方法有助于全面、本质地解释和判断融资效率,提高评价的准确性。

模糊综合评价法的基本步骤包括选取影响融资效率的因素集,如融资成本、融资机制规范度、融资主体自由度、资金利用率、清偿率等。然后,通过调查统计法确定各因素的权重和隶属度,这是融资效率综合评价的核心。最后,根据模糊分布原则,可以得出各种融资方式效率高低的排序。

通过对各因素分别分析,可以确定在不同融资方式下各因素对融资效率影响程度高低的隶属度。例如,股权融资由于不存在抵税效应,其效率是最低的。而内部融资在建立现代企业制度以前,可以说无规范,建立现代企业制度的企业,由于有公司法和新会计制度的约束有所规范,但是比股权融资和债权融资的规范程度都低。

根据上述对民营企业融资效率的评估分析,可以得出几种优化策略。首先,可以通过拓展民营企业的融资渠道,改善融资环境,大力提高民营企业的融资效率,以便使民营企业获得更多更好的发展资金。其次,可以改革和完善金融机构监管考核和内部激励机制,解决不敢贷、不愿贷的问题,更好地为民营企业提供融资服务。再次,可以支持民营企业提升综合实力,如支持民营企业技术创新、推动民营企业绿色发展、加强金融产品和服务创新等。最后,可以利用金融科技手段,提升金融服务的覆盖率、可得性和满意度,特别是让小微企业获取价格合理、便捷安全的金融服务。